ブログ

すまい給付金

安倍政権で、消費税増税のタイミングが検討され始め、住宅を購入する際の消費税増税の影響を緩和する措置として、給付金を設けることが決まっていましたが、いよいよその詳細が明らかなになりました。

「すまい給付金」と名づけられた給付金について、説明していきます。

スーモジャーナルより抜粋↓

マイホームは、減税措置と給付金で、消費税増税による負担を軽減

消費税率は、2014年4月に8%、2015年10月に10%へと段階的に引き上げられる予定となっている。

マイホームに関しても、住宅を購入する際の建物価格※(土地価格は非課税)や住宅を建築する際の建築工事費用、住宅取得に必要な諸費用の一部などが増税の影響を受ける。

※売り主が個人の中古住宅のような個人間売買の場合は非課税

高額消費である住宅については、増税の影響が大きいために、減税措置と給付金で増税の負担を軽減することが決まっている。減税措置の中心となるのが、「住宅ローン減税」の拡充だ。年末のローン残高の1%を10年間にわたって所得税から控除するもの。現行の住宅ローンの控除対象限度額は2000万円なので、10年間で最大200万円まで控除される。消費税が8%または10%が適用された場合は、住宅ローンの控除対象限度額は4000万円まで拡大されるので、10年間で最大400万円まで控除されることになる。

ただし、所得税の納税額が限度となるので、所得税から控除しきれない場合は、翌年の住民税からも控除できることになっている。こちらも、消費税が8%または10%が適用された場合は、控除枠を拡大する(最高で年間9.75万円→13.65万円)ことになっている。

しかし、収入が少ないなどで所得税や住民税の納税額が少ない人は、所得税と住民税から控除したとしてもなお控除しきれない場合が考えられる。それを考慮して、別途で給付措置を設けることになっていたが、詳細は決まっていなかった。

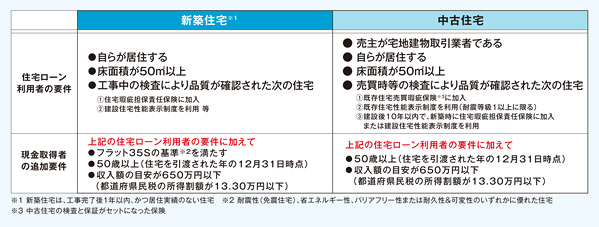

「すまい給付金」を交付されるには、住宅の条件などを満たす必要がある

「すまい給付金」と名づけられた給付措置は、住宅の取得の際に消費税率が8%または10%が適用された場合に、給付金を交付するもの。住宅ローン減税を補完して消費税増税の負担を軽減するものなので、対象者の収入に上限があるほか、住宅ローンを利用せずに現金で払った場合でも一定の条件を満たせば、給付が受けられることになっている。

まず、給付が受けられる条件を見ていこう。住宅ローンを利用するか利用しないか、新築住宅か中古住宅かによって、条件が異なるので注意が必要だ。

まず、前提となるのは、「自ら居住」する「床面積50㎡以上」の住宅だ。これに、「住宅の品質が確認された」ことが加わる。具体的には、次のような第三者機関のいずれかの検査を受けたものとなる。

・新築住宅の場合は、(1)住宅瑕疵担保(かしたんぽ)責任保険に加入、(2)建設住宅性能表示制度を利用 など

・中古住宅の場合は、(1)既存住宅売買瑕疵保険に加入、(2)既存住宅性能表示制度を利用(耐震等級1以上に限る)、(3)建設後10年以内で、新築時に住宅瑕疵担保責任保険に加入または建設住宅性能表示制度を利用 など

なお、個人が売り主となることが大半の中古住宅の場合は、消費税が非課税なので、中古住宅に限っては「売り主が宅地建物取引業者であること」という条件が加わる。

以上が「住宅ローン利用者」の場合の条件となる。一方、住宅ローンを利用しない「現金取得者」の場合は、これに追加条件が加わる。前提となるのが、「50歳以上」で「収入額の目安が650万円以下(実際には都道府県民税の所得割額が13.30万円以下)」であること。住宅ローンを利用しづらい年齢の人や年金生活者が、現金で住宅を取得する場合に配慮したといえるだろう。

なお、現金取得者の場合は、新築住宅についてのみ「フラット35S」の基準を満たす住宅という条件が加わる。

第三者機関の検査やフラット35Sの基準などについては、専門的な知識が必要となるので、住宅を販売する不動産会社や建築した建設会社などに、確認をするとよいだろう。

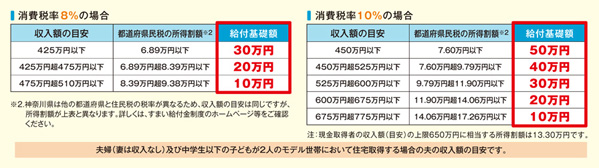

「すまい給付金」の給付額は、収入や住宅の持ち分などで変わる

次に、給付額について見ていこう。給付額は、収入が少ないほど手厚くなる仕組みとなっている。さらに、消費税率が10%の場合は、8%の場合よりも、住宅ローン減税による負担軽減効果が薄くなるため、収入や給付額の条件を変えている。

ここでポイントになるのは、収入の考え方と住宅の持ち分割合が鍵になることだ。

参考として収入額の目安が提示されてはいるものの、実際には、収入は「都道府県民税の所得割額」※で判断される。したがって、市区町村が発行する住民税の課税証明書(名称は市区町村によって異なる場合がある)で、都道府県民税の所得割額を個別に確認する必要がある。

※住民税は、所得に応じて課税される所得割と一律に課税される均等割がある。所得割額の都道府県民税の税率は4%

また、上記の給付基礎額のうち、住宅の持ち分割合分だけ給付されるので、共有名義の場合は全額給付されるわけではない。例えば、夫婦で共有名義にしている場合、夫がローンを利用した持ち分80%、妻が頭金を現金で払った持ち分20%であれば、夫は所得割額に応じて給付基礎額の80%が給付されるが、妻は現金取得者となるので50歳以上などの条件に該当しなければ給付は受けられない。居住していない親との共有名義の場合は、居住要件に当てはまらない親は給付が受けられない。

なお、住民税は所得が確定した翌年に課税されるため、課税証明書が発行される前年の所得で所得割額が算定されること、住宅を購入して引っ越した場合は、前の居住地の市区町村の課税証明書が必要になることなどの注意点がある。

消費税増税の緩和策となる給付制度の詳細が決まったため、消費税率引き上げで住宅価格(建物価格)が増額される分、どの程度キャッシュバックがあるか、試算できるようになった。だからといって、損得だけでマイホームを判断するべきではない。家族の生活の場としてふさわしいマイホームに出会えたかどうかが、最大のポイントになるべきだ。

詳しくはこちらへ↓

●「すまいの給付金」について

[すまい給付金問い合わせ窓口]

受付時間:9:00~17:00 (当面は土日祝日も対応)

電話番号:0570‐064‐186(ナビダイヤル)

※PHSや一部のIP電話からは045‐330‐1904

「すまい給付金」

HP:http://sumai-kyufu.jp

投稿日:2013年08月02日